Бизнесмены из различных отраслей осознали, какие преимущества даёт технология блокчейн, если внедрить её в компанию. Она уже приносит пользу во многих сферах бизнеса, например: торговля, аренда недвижимости, образовательные и развлекательные услуги. Однако сильнее всего блокчейн повлиял на сферу финансовых услуг, что и следовало ожидать от финансовой технологии.

Содержание

Кому нужен блокчейн

Если абстрагироваться от криптопроектов, то блокчейн начал активно внедряться в финансовые учреждения всех типов:

- коммерческие и инвестиционные банки;

- небанковские финансово-кредитные компании;

- инвестиционные фирмы и фонды;

- биржи любых рынков.

Такая тенденция объясняется тем, что в Евросоюзе с 10 января действует AMLD5 (Пятая Директива по борьбе с отмыванием денег), которая предписывает регуляторам требовать и проверять расширенную информацию о транзакциях и их участниках. За пределами ЕС с 21 июня прошлого года действуют обновлённые рекомендации FATF (Группы разработки финансовых мер борьбы с отмыванием денег) такой же направленности. Они стали нормами и даже негласными требованиями, установленными для финансового сектора. Главная цель новых правил — с помощью контролирующих органов приучить компании проводить клиентов через процедуры KYC и AML, чтобы поддерживать чистоту на всех финансовых рынках.

Что такое KYC

Know Your Customer (с англ. «знай своего клиента») — это практика и набор правил, которых придерживаются компании, оказывающие финансовые услуги частным лицам. Они требуют у клиентов документы, удостоверяющие личность, чтобы при запросе финансовых и правоохранительных органов предоставить достоверные сведения о человеке, который их интересует в рамках какого-либо дела.

В 2000-е годы KYC начал применяться в виде идентификации частных клиентов при проведении ими финансовых операций. В офисах операторы финансовых учреждений не испытывали сложностей, сверяя предъявленное удостоверение личности или паспорт с лицом клиента. А вот через Интернет было сложно установить подлинность документов и их принадлежность предъявителю. Тёмные личности часто подсовывали электронным платёжным системам чужие отсканированные документы или даже нарисованные, с фиктивными данными. Идентификация же тогда предполагала только устранение анонимности за счёт сбора персональных данных.

В 2010-е годы у всех стали появляться ноутбуки, планшеты, смартфоны с мощными камерами и широкополосным Интернетом в них. Тогда процедура KYC кроме идентификации стала включать в себя верификацию, то есть сверку документов с предъявителем и простейшую проверку подлинности. Операторы интернет-банков и платёжных систем стали просить клиентов сфотографироваться с необходимым документом в руках, сфотографировать его под разными углами. Если этого было мало, то могли позвонить по видеосвязи. Так сводилась к минимуму вероятность того, что кто-то мог преступным путём добыть чужое селфи с документом в руках.

Чем блокчейн полезен банкам

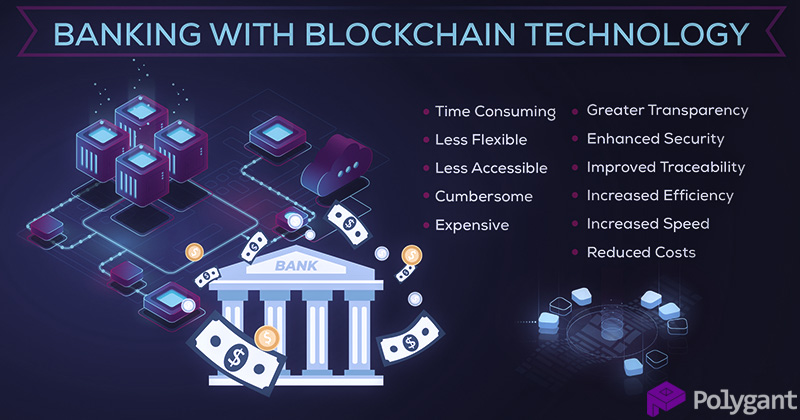

По мере развития технологии блокчейн люди наблюдают преобразования в сфере финансовых услуг. Технология, изначально предназначенная для работы криптовалютных платёжных систем, теперь используется финансовыми компаниями, работающими с фиатными деньгами.

Банки внедряют блокчейн, чтобы оптимизировать сбор персональных данных и перенести их в распределённую сеть, где все сведения о клиентах будут храниться в безопасности. Управление идентификацией и верификацией — первостепенная задача, которая возникает до обработки транзакций. В столь важных процессах есть узкие места, периодически создающие проблемы: риск ошибок при вводе данных, вероятность их дублирования, само прохождение KYC утомительно для клиентов. Всё это может привести к появлению негативного опыта.

Блокчейн делает KYC лучше

Чтобы понять, почему банки, не одобряя криптовалюты, приветствуют блокчейн, нужно рассмотреть преимущества этой технологии. Вот главные особенности, помогающие банкам улучшать процедуру KYC:

- Децентрализация помогает хранить базы данных распределённым способом на разных серверах. Причём каждый сервер определённого отделения хранит только данные, собранные в его офисе. Все отделения обмениваются информацией между собой напрямую, а значит, им не нужен центральный сервер головного офиса.

- Криптография помогает шифровать персональные данные надёжными алгоритмами. Только авторизованные сотрудники получают доступ к базам данных, используя свои ключи. Клиенты больше не беспокоятся о конфиденциальности данных, переданных банку в процессе идентификации.

Это не единственные преимущества технологии, а лишь те, что используются для хранения и обращения к данным, полученным через KYC.

Блокчейн делает сервис лучше

Банки и их клиенты уверены, что появление блокчейна преобразило финансовые услуги и изменило взаимодействие компаний с людьми в лучшую сторону. Если технология будет использоваться многими, а не только крупными компаниями, то это поможет стандартизировать новый подход к обслуживанию. С небольшой корректировкой мы скоро придём к тому, о чём предсказывали в журнале Harvard Business Review:

Блокчейн сделает с финансовой системой то же, что Интернет сделал со средствами коммуникации.

Телеграм

Телеграм