Рынок децентрализованных финансов (DeFi) возник в результате обвала цен на крипторынке в 2018 году. Тогда трейдеры начали занимать одни криптовалюты под залог других, чтобы избежать убытков, а холдеры давали им взаймы свои монеты, чтобы получать пусть небольшой, зато пассивный доход.

Молодой рынок ещё не окреп по сравнению с традиционным рынком кредитования. Однако его темпы роста и внедрения инноваций, а также потенциал развития инфраструктуры заслуживают внимания. Распространению также способствуют запуски десятков сервисов каждый месяц.

В 2024 году стали набирать популярность проекты с открытым исходным кодом. Блокчейн-разработчики воссоздают традиционные банковские инструменты в прозрачной децентрализованной архитектуре. С помощью смарт-контрактов они делают мир финансов более доступным, свободным, открытым.

Содержание

Что такое децентрализованные финансы

DeFi — это децентрализованная, общедоступная, не требующая доверия экосистема финансовых сервисов, протоколов и приложений, работающих на публичных блокчейнах. В ней оказываются такие привычные финансовые услуги, как кредитование, страхование, управление активами, поставка ликвидности, только делается всё децентрализованно и в основном с использованием криптовалют.

Если Биткоин — это децентрализованная система цифровой валюты, то DeFi — децентрализованная система финансовых инструментов. Как любой человек может начать пользоваться биткоинами, заведя кошелёк (BTC-адрес), так и кто угодно может взять или дать кредит, либо управлять криптоактивами через P2P- и dApps-приложения.

Экосистема DeFi предоставляет любым участникам доступ к традиционным финансовым услугам, убирая посредников и входные барьеры. Первым делом сервисы и приложения DeFi оказались полезны в странах со слаборазвитой или нестабильной экономикой. Потом они стали востребованы и в развитых странах тоже, особенно в сферах кредитования и инвестирования.

Как работают децентрализованные финансы

DeFi работают и привлекают участников благодаря следующим 7 принципам:

- Децентрализация. Здесь отсутствуют центральные органы, а правила проведения операций прописаны в смарт-контракте. Как только он запущен, приложение может работать самостоятельно.

- Самоуправление. Проектами управляют участники путём голосования. Разработчики только внедряют изменения и новшества в протоколы, если за них проголосовало большинство.

- Прозрачность. Транзакции публичны и при этом псевдоанонимны. У большинства приложений открытый исходный код, что позволяет независимым экспертам проводить аудит смарт-контракта, проверяя его на функциональность или баги.

- Трансграничность. Сервисы и приложения доступны любому пользователю интернета.

- Гибкость UI/UX. Если пользователю не нравится интерфейс приложения, он может подключить сторонний или создать свой. В этом смарт-контракты похожи на открытые API.

- Инклюзивность. Кто угодно может как пользоваться готовым приложением, так и создать своё. Здесь отсутствуют регуляторы и аккаунты, для работы с которыми надо заполнять формы или запрашивать разрешения. Пользователи взаимодействуют со смарт-контрактами напрямую.

- Интероперабельность. Новые приложения можно создавать, комбинируя другие готовые DeFi-продукты: стейблкоины, DEX-биржи, маркетплейсы, рынки предсказаний. То есть можно собрать свою структуру из разных комбинаций.

Эти принципы считаются одновременно преимуществами DeFi по сравнению с тем, как работает традиционный финансовый сектор.

Каковы особенности рынка криптокредитования

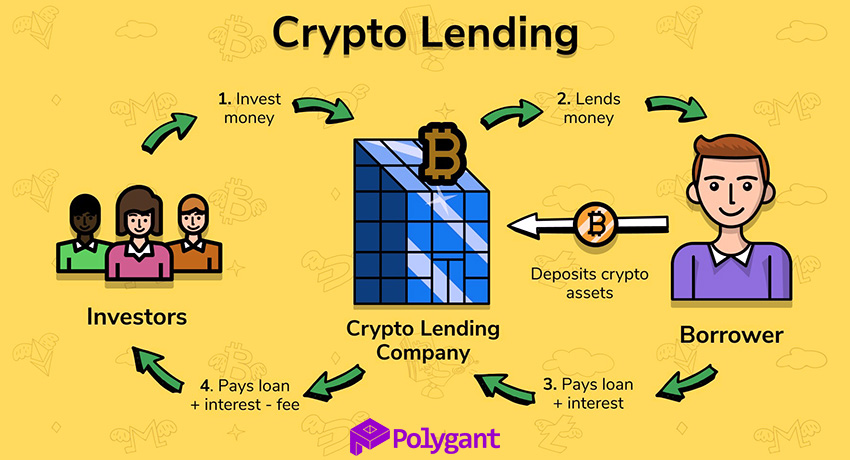

В криптовалютном кредитовании участвуют две основные стороны: те, кто берут займы под залог цифровых активов; те, кто занимает им свои активы. Часто между ними вклинивается третья сторона — сервисы, платформы, протоколы и приложения, через которые первые две стороны заключают сделки.

В централизованных сервисах в качестве обеспечения залога выступает преимущественно биткоин, а в децентрализованных — эфир. Однако никто не ограничивает участников этими сверхпопулярными криптовалютами. На рынке DeFi-кредитования одалживают и занимают практически любые активы под любой залог:

- Стейблкоины и фиатные валюты под залог криптовалют. В случае фиата займ переводится на банковский счёт заёмщика, которому понадобилось восполнить дефицит ликвидности.

- Криптовалюты под залог нативных токенов на централизованных платформах.

- Деривативы для торговли на децентрализованных платформах.

- Криптовалюты под залог иных цифровых валют и активов. Сделки проводятся обычно через некастодиальные лендинговые протоколы.

- Токены стандарта ERC под залог эфира или стейблкоинов на Эфириуме.

Как видите, централизованные участники тоже присутствуют на рынке DeFi-кредитования. С одной стороны, это нарушает первый принцип — децентрализацию, что сильно беспокоит блокчейн-энтузиастов. С другой стороны, кредиторов и заёмщиков не волнует, насколько децентрализованы их сделки, им важнее выгода в процентах.

Если вы собираетесь создать DeFi-приложение, то не беспокойтесь о возможном присутствии в нём чего-то не истинно децентрализованного, например, API от централизованного сервиса или стейблкоинов от эмитента вроде Tether. В приложении будут важнее процентные ставки, а также удобство UI и UX.

Постарайтесь, чтобы ваше приложение предоставило людям лёгкий доступ к недорогим займам. Тогда оно заинтересует многих жителей стран, где банковские кредиты выдаются через бюрократию, под драконовские проценты и со скрытыми комиссиями.

Телеграм

Телеграм